全球FLNG项目现状及发展前景

来源: 更新:2024-01-11 20:59:54 作者: 浏览:2620次

文/赵雅新 姚震 王晓丰 陈玉川 李新,中国石油莫桑比克公司,国际石油经济2023年11月刊

传统的海洋天然气气田开发需要将采出的天然气通过海底管道输送至陆上进行处理,生产作业足迹长、投资大、建设周期长。浮式液化天然气(FLNG)生产储卸装置作为一种在海上进行液化天然气生产的前沿技术,近年来在能源行业引起了广泛关注。FLNG是集天然气处理、液化、存储、装卸于一体的海上浮式天然气处理平台,一般设计为船型结构,主要由上部工艺模块、船体、立管、转塔和系泊缆组成。上部工艺模块主要包括天然气的预处理和液化装置,船体为部分设备和LNG及凝析油的储存空间,可通过装卸臂直接与运输船连接,实现LNG和凝析油的传输。相较而言,FLNG船在建设周期及灵活度等方面优势明显。

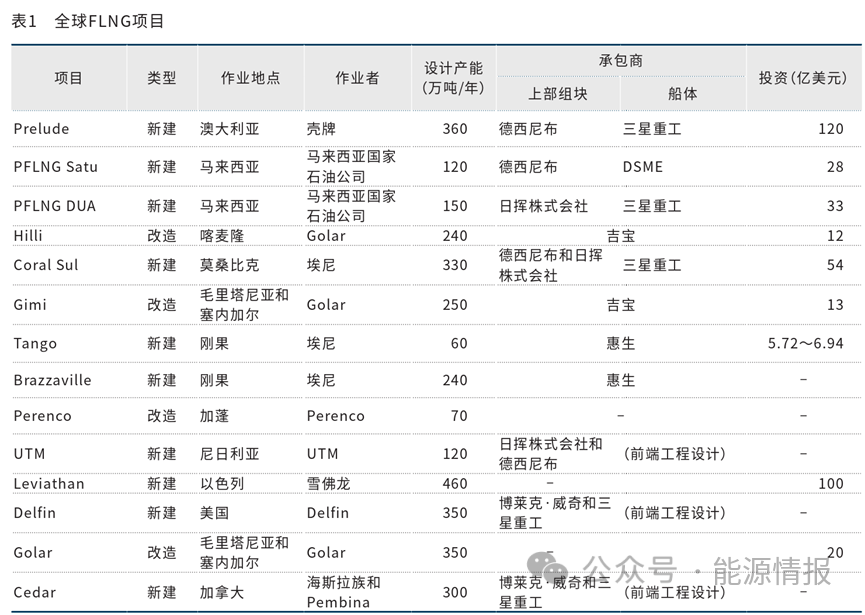

目前,全球范围内已经有5艘FLNG船建成投产,在澳大利亚、马来西亚、喀麦隆、莫桑比克海域服役,参与企业有壳牌、马来西亚国家石油公司(Petronas)、埃尼、中国石油等。由于FLNG装置空间有限,同时需要面对长期的海上极端环境,相关技术要求高,因此在概念提出的初期,澳大利亚PreludeFLNG项目施工进度严重拖后,成本超支,设备可靠性差,使得各大石油公司对FLNG项目决策更加谨慎。近年来,在喀麦隆和马来西亚的FLNG装置运行良好,尤其是莫桑比克CoralSulFLNG项目克服新冠病毒疫情等一系列影响,按计划于2022年成功投产更是提振了投资人的信心。面对乌克兰危机带来的欧洲天然气市场紧缺,追求高气价窗口使得各国纷纷推进FLNG项目的建设,开发海洋天然气资源,提供更多的能源选择,满足不断增长的能源需求。目前已有4个在建和5个规划中的FLNG项目,基于建造难度及成本考虑,多为水深小于100米、产能规模在300万吨/年以下、建造周期约为4年的FLNG项目。三星重工、惠生船厂、Golar公司等都已推出其标准化的FLNG设计方案,可为客户提供快速执行项目的成熟设计。

该项目是目前设计产能最大的FLNG项目,FLNG船泊于澳大利亚布劳斯盆地海域,离岸200千米,水深250米,以内转塔锚定,用于开发Prelude和Concerto气田,项目由壳牌公司(67.5%)、日本帝国石油公司(17.5%)、韩国天然气公司(10%)和中国台湾中油公司(5%)共同运营。船体长488米,宽74米,项目采用壳牌自有知识产权的DMR液化工艺,设计产能为每年生产360万吨LNG、130万吨凝析油和40万吨液化石油气(LPG)。2009年7月,壳牌将前端工程设计(FEED)授标给法国德西尼布(Technip)公司和三星重工联合体,2011年5月完成最终投资决策(FID),并由该联合体执行EPC合同(总承包合同)。

Prelude项目进入工程建设期后,由于当时油价高企,船厂订单激增等多种原因造成工期多次推迟,投资显著上升,项目总投资约为120亿美元,更有消息称项目造价高达170亿美元。PreludeFLNG船于2017年6月启航,2018年12月25日成功产出首滴LNG,2019年6月11日实现首船LNG产品外输。该项目自投产后多次出现生产安全问题。2020年2月因发生火灾导致项目停车,2021年1月才恢复生产,之后又反复因罢工和火灾等多种原因停车。目前,壳牌考虑将项目停车一年进行检维修,以期彻底解决FLNG遇到的技术和安全问题。

作为全球首个投产的FLNG项目,PFLNGSatuFLNG项目是FLNG技术成功进行工业化应用的里程碑。该项目的FLNG船泊于马来西亚沙巴海岸外90千米处,水深120米,以外转塔锚定,由马来西亚国家石油公司独资兴建,船体长365米、宽60米,采用美国空气产品公司(AirProducts)APCIAP-N™液化工艺,项目设计产能为每年生产120万吨LNG;2010年授予法国德西尼布公司前端工程设计合同,于2012年6月完成最终投资决策,由德西尼布和韩国大宇造船厂(DSME)联合体执行总承包合同,总投资约为28亿美元,2016年3月建造完成,2016年11月14日完成首次进气,12月5日产出首滴LNG。

PFLNGSatuFLNG船最初用于开发Kanowit气田,在2017年4月1日首船LNG外输后,项目面临供气不足的问题,导致LNG年产量仅为30万吨。为解决这一问题,马来西亚国家石油公司于2019年3月进行了位置调整,将其迁至Kebabangan气田处。

该项目是世界上第一个超深水FLNG项目,FLNG船泊于马来西亚沙巴海岸外140千米处,水深达1300米,以外转塔锚定,用于开发Rotan气田。该项目的FLNG船由马来西亚国家石油公司独资兴建,船体长393米、宽64米、高31米,同样采用了APCIAP-N™液化工艺,项目设计产能为每年生产150万吨LNG。项目2012年进入前端工程设计阶段,2014年2月完成最终投资决策,由日本日挥株式会社(JGC)和三星重工联合体执行总承包合同,总投资约为33亿美元。FLNG船2020年2月启航,2021年2月6日首次进气,2月15日成功产出首滴LNG,3月24日首船LNG外输。

1.1.4 Hilli Episeyo FLNG项目

该项目在全球第一次采用改建的FLNG船,也是非洲大陆上第一艘FLNG船。FLNG船泊于喀麦隆克里比海岸外14千米处,水深19米,以外转塔锚定,用于开发Sanaga和Ebomé气田,由英国Golar公司(89%)、新加坡吉宝船厂(10%)和法国船级社(1%)共同运营。船体长293.74米、宽62.6米,采用博莱克•威奇(BV)公司的PRICO(SMR)液化工艺,设计产能为每年生产240万吨LNG。

Hilli最初作为一艘12.5万立方米的LNG运输船,建造于1975年,2015年投资约12亿美元将其改装成FLNG船;2017年10月启航,11月到达作业海域,于2018年5月成功实现首船外输,并与俄罗斯天然气工业股份公司营销与贸易公司签订了为期8年(截至2026年)的独家承购合同,每年供应120万吨LNG,同时为喀麦隆国内提供3万立方米/日天然气和5000桶/日凝析油。该项目的成功运行验证了由LNG运输船改造为FLNG船的可行性。

该项目为当前世界上作业水深最大的FLNG项目,FLNG船泊于莫桑比克北部海岸外约50千米处,水深达2000米,以内转塔锚定,用于开发Coral南部气田,由埃尼公司(25%)、埃克森美孚(25%)、中国石油(20%)、葡萄牙高普能源(10%)、韩国天然气公司(10%)和莫桑比克国家石油公司(10%)共同运营。船体长432米、宽66米,总投资约为54亿美元,项目采用APCIDMR液化工艺,设计产能为每年生产337万吨LNG。

2016年2月项目开发方案获批,同年与bp公司签署为期20年的LNG包销协议,2017年6月完成最终投资决策,由德西尼布、日本日挥株式会社和三星重工联合体执行总承包合同;2021年11月启航,2022年6月首次进气,10月成功产出首滴LNG,11月首船外输。

该项目的成功投产运营,标志着FLNG技术在开发超深水气田方面具有巨大的潜力和应用价值。目前,该项目合作伙伴正在探讨复制CoralSulFLNG项目建造第二艘FLNG船的可能性,用于Coral气田全域开发,有消息称将于2024年年6月完成最终投资决策。

该项目跨越毛里塔尼亚和塞内加尔边界,成功运营后将成为世界上首个开发跨国界气藏的FLNG项目。FLNG船将泊于海岸外10千米处,水深30米,用于开发Ahmeyim和Tortue气田,由英国Golar公司(70%)和新加坡吉宝集团(30%)共同运营。船体长270米、宽54.5米,项目采用BV公司的PRICO(SMR)液化工艺,设计产能为每年生产250万吨LNG(4列生产线)。Gimi是一艘12.5万立方米的LNG运输船,建造于1976年,2018年在新加坡的吉宝船厂进行工程改造,总投资约13亿美元。2019年2月,bp与Gimi签署了为期20年的租赁和运营协议。由于受新冠病毒疫情等影响,项目于2020年4月宣布遇到不可抗力,导致进度延后。2020年9月,项目宣布解除不可抗力,预计交付时间延后11个月。截至2023年2月,项目整体改建工作已完成92%;预计在2023年第三季度启航,第四季度开始进气,年底产出首滴LNG。

该项目是目前历程最复杂的FLNG项目,其FLNG船将泊于刚果海岸外20千米处,水深20~90米,以外转塔锚定,用于开发Marine

Ⅻ气田,由埃尼独立运营。船体长144米、宽32米,吃水5.4米,项目采用BV公司PRICO(SMR)液化工艺,设计产能为每年生产60万吨LNG。Tango FLNG船最初由EXMAR公司为开发哥伦比亚的La Creciente气田而投资兴建,于2012年4月在惠生船厂开始建造,命名为Caribbean FLNG,后由于经济性不好而放弃该方案,但EXMAR公司并未终止建造。2016年完成陆上试运行,2017年交付,并改名为TangoFLNG,但仍停泊在惠生船厂。2018年11月,Tango FLNG船与阿根廷YPF能源公司签署了为期10年的租用协议,12月启航前往阿根廷服役,2019年11月首船外输。后由于新冠病毒疫情等不可抗力因素,YPF能源公司于2022年6月终止了合同。2022年8月,埃尼通过收购获得Tango

FLNG船所有权,交易额由Tango投产前6个月表现决定,在5.72亿~6.94亿美元。2023年10月,Tango FLNG船启航前往指定海域,预计2024年投产。

该项目将是埃尼运营的第3个FLNG项目,与Tango FLNG项目一样,其FLNG船也泊于刚果海岸外20千米处,水深约40米,用于开发Marine Ⅻ气田,由埃尼独立运营。船体长380米、宽60米,项目设计产能为每年生产240万吨LNG。2022年埃尼与惠生船厂签署项目总承包合同,目前FLNG船正在由惠生船厂建造,预计2025年交付。

该项目的FLNG船由多功能船舶改造而成,计划泊于加蓬洛佩斯角(Cap Lopez)原油终端设施岸边,水深极浅,项目由Perenco公司独立运营,设计产能为每年生产70万吨LNG。2021年Perenco公司自道达尔能源公司手中收购该设施,为配合公司发展天然气业务的战略,计划增建FLNG船等进行改造,使其具备LNG生产、储存及装卸能力。项目于2023年2月完成最终投资决策,总投资预计超过10亿美元,将于2026年投产。

该项目的FLNG船将泊于尼日利亚阿夸伊博姆州海岸外60千米处,水深30米。项目由尼日利亚UTM海上石油公司(80%)和尼日利亚国家石油公司(20%)共同运营,用于开发Yoho气田,设计产能每年生产120万吨LNG。2017年UTM公司与非洲进出口银行签署融资50亿美元的金融监管合作备忘录,2021年5月授予日本日挥株式会社预前端工程设计(Pre-FEED)合同,2022年11月授予日本日挥株式会社和德西尼布联合体前端工程设计合同,预计2023年底完成最终投资决策,2026年投产。

该项目将成为设计产能最大的FLNG项目,FLNG船计划泊于以色列海法(Haifa)海岸外130千米处,水深1500~1800米,用于开发Leviathan气田,项目由雪佛龙(39.66%)、以色列New Med能源公司(45.34%)、以色列Ratio勘探公司(15%)共同运营,设计产能为每年生产460万吨LNG。Leviathan气田可采储量约22万亿立方英尺,已于2019年开始向以色列、埃及和约旦供气,年供气120亿立方米。为扩大产能规模至210亿立方米/年,项目计划建造1艘FLNG船,整体预算约为100亿美元,已于2023年2月批准相关预前端工程设计。

该项目将成为世界上首个直接利用已投用海上管输天然气的FLNG项目,预计建造6艘FLNG船,总产能是每年生产2130万吨LNG,由美国液化天然气公司Delfin和日本商船三井株式会社(MOL)共同运营,计划将FLNG船泊于墨西哥湾海岸外约40千米处。Delfin自2014年买下UTOS管道后,便计划建造4艘FLNG船用于液化其管道气,原计划于2017年完成最终投资决策,设计产能为每年生产1330万吨LNG,但由于各种原因一再推迟。2020年由BV公司和三星重工联合体完成前端工程设计,2023年分别与Hartree、Vitol和Centrica签署了LNG销售长期合同,2023年3月Delfin表示预计将于2023年下半年完成首艘FLNG船的最终投资决策,于2027年投产,设计年产能为350万吨;2023年8月Delfin授予惠生船厂第二艘FLNG船的设计合同,并表示将于晚些时候正式进入前端工程设计阶段,于2024年中期进入建设期,于2028年投产。

该项目将是Golar公司改造运营的第3个FLNG项目,将与Gimi项目一样,用于开发Ahmeyim和Tortue气田,设计产能为每年生产350万吨LNG,由Golar公司独立运营。2023年2月,Golar公司买下一艘建于2004年、运力为14.8万立方米的LNG运输船,计划将其改造为FLNG船,总投资预计约为20亿美元,将于2025年完成改造,2026年投产。

该项目位于加拿大道格拉斯(Douglas)海岸边,设计产能为每年生产300万吨LNG,由加拿大不列颠哥伦比亚省原住民海斯拉族和加拿大Pembina管道公司共同运营,是第一个地方政府直接参与的FLNG项目。项目于2023年2月授予BV公司和三星重工联合体前端工程设计合同,预计2023年底完成最终投资决策,2027年投产。

2.1 丰富的海洋天然气资源为FLNG项目实施提供了物质基础

随着全球陆上常规大型油气田的发现愈加艰难,海上油气资源成为各石油公司争夺的焦点。深水超深水油气资源丰富,勘探潜力巨大。根据国家油气战略研究中心、中国石油勘探开发研究院和中国石油国际勘探开发有限公司发布的《全球油气勘探开发形势及油公司动态(2023)》,2022年全球新发现常规大中型油气田31个,其中有21个分布于深水超深水领域,可采储量为20亿吨油当量。2011—2021年,全球共发现海上油气田1367个,新增可采储量220亿吨油当量,其中深水超深水新增天然气可采储量12.9万亿立方米。近10年内,埃克森美孚、bp、壳牌、道达尔能源、雪佛龙、艾奎诺、埃尼7家公司的海外勘探发现中90%的可采储量位于深水超深水领域,开发利用前景广阔。随着勘探和开发技术不断进步,已发现的深海气田、边际气田、伴生气田不断增多,这些气田采用传统开发方式的效益比较边际,FLNG技术则为开发这些气田提供了较为经济的路径。

2.2 对部分海上天然气项目来说,FLNG是最优解决方案

FLNG集天然气预处理、液化、存储和装卸于一身,不用建设由海上向陆上输送天然气的管道以及LNG装卸码头,若气田距离岸边较远或存在难以跨越的地质障碍等,FLNG项目整体开发成本或将低于同等规模的陆上LNG项目。FLNG船的建设方式为在船厂模块化建造后拖至生产海域,绝大部分工作量发生在第三国,这种建设模式对于人工物流成本高企、征地困难(例如澳大利亚等),以及资源国基础设施薄弱、人才匮乏的国家(例如莫桑比克、刚果等)来说,是较优的海上天然气开发解决方案,可有效规避社会安全、当地社区的利益诉求以及非政府组织的干涉等问题,在项目交付时间方面提供了更有效的保障。

由于壳牌主导建设和运营的Prelude FLNG项目工程建设进度严重滞后,成本大幅度超预算,投入运营后又不断遭遇各种生产安全问题,且至目前仍未完全解决,国际石油公司和融资财团认为FLNG项目属于前沿技术领域,设计、建设、生产运行及检维修经验少,具有较高的风险,需要慎重投资。近年来,随着马来西亚国家石油公司两艘FLNG船顺利投产,尤其是莫桑比克Coral Sul FLNG项目工程建设克服新冠病毒疫情影响如期投产,极大地鼓舞了投资者和财团的信心。埃尼公司在该项目如期投产后,立即推动评估复制一艘FLNG船的可行性以进行Coral气藏的全域开发。未来,随着投入运营的FLNG项目逐步增多,FLNG建设生产经验的有效积累,将会进一步提升国际石油公司和财团的信心,推动FLNG项目蓬勃发展。

海上天然气液化工艺的设计标准不同于陆上,海上工艺系统的安全性、简洁性、紧凑性、模块化、不同气田的适应性和海上环境的适应性等因素十分重要。浮式装置的总体布局既要保证液化流程的紧凑、高效,又要考虑模块重量分布和平衡、火炬辐射对设备的影响,还要为FLNG装置投产后的日常检维修做好预留。FLNG船一般设计寿命为25年,中间不回干船坞进行检维修,长期停泊于海上,需要经受台风、波浪、高湿度和高盐分等海洋因素的综合影响。

例如,在风浪作用下,FLNG船和一些设备长期交叉变负载,容易使应力比较集中的地方产生疲劳,影响整个FLNG船的安全工作;长期高湿度、高盐度和阳光照射,可能会对一些主要装置产生腐蚀作用,对仪表的精度产生影响。此外,由于FLNG船实际投运历史较短,在装置开停工、生产操作、设备维护、紧急事故处理等方面都还需要实践检验,操作人员也需要时间来学习和总结。

尽管FLNG装置不用铺设长距离海底管道和建设码头,远离人口密集区,作业足迹对环境影响较小,但由于FLNG船泊于海上,一旦发生事故,环境影响严重,可能招致政府的巨额罚款。2010年bp公司发生海上平台漏油事件,受到美国政府的严厉处罚,当年亏损49亿美元,这与该公司2009年盈利139亿美元形成鲜明对比。在FLNG装置运行的整个生命周期,需要考虑生产期间的噪音、光亮、废水排放等对水文、生物、渔业资源等海洋生态环境方面的影响。

随着世界各国都提出了碳中和目标,减少二氧化碳排放已成为趋势。由于FLNG装置空间有限,投产初期仍需进行大量的火炬气燃烧和二氧化碳排放,即使是正常的生产运行,从工艺安全角度考虑,也无法完全熄灭火炬。当地的社区民众、非政府机构等对FLNG装置这一新生产技术了解不多,对二氧化碳排放影响气候过度担心,加之政府各党派之间的利益驱动,给FLNG项目的顺利开展带来了很大挑战。

FLNG项目采取了模块化建设的方式,在船厂组装然后再拖运至资源国,这种方式将大部分工作量转移到了第三国,项目建造和实施过程中在资源国的采购量和雇工数量都会大幅减少,资源国政府从当地就业和经济发展的角度出发,对此往往持反对态度。例如,2015年澳大利亚伍德赛德(Woodside)公司本计划采用FLNG技术开发Sunrise气田,但因为资源国东帝汶政府的强烈反对而搁浅。

在乌克兰危机的影响下,全球能源市场波动加剧,天然气市场供应紧张,价格震荡上行至历史高点。欧洲为摆脱对俄罗斯管道气的依赖,在采取多种措施压减天然气需求的同时,在全球范围内抢购LNG资源,导致LNG价格攀升。中国作为世界第一大LNG进口国,能源安全领域新旧风险交织,如何建立健全风险防范和应对机制,持续推动LNG产业链供应链平稳运行是中国天然气产业发展面临的新挑战。

2021年,中央经济工作会议提出加快建设能源强国,围绕天然气发展,明确国内生产自给的战略底线。发挥国有企业支撑托底作用,中国企业应立足碳达峰碳中和发展目标,加快对海洋天然气资源先进开采技术的推广应用,不断强化产业链发展的韧性和弹性,进一步提升核心技术自主研发能力,实现科技自立自强,推动在天然气勘探开发、基础设施建设、节能高效利用等领域的技术装备攻关和智能化应用。

FLNG技术涉及海洋勘探开发、海洋钻井、水下生产系统、天然气预处理与液化、LNG储存装卸等,世界上还没有一家公司能够拥有FLNG项目所需要的全部专利技术与工程实践。目前,运行和建设的FLNG项目多由数家石油公司组成的合资公司进行投资,国际工程公司联合船厂组成联合体共同承建,通过资源整合优势互补共同执行项目。中国公司应积极参与FLNG项目的投资和建设,学习和了解国际石油公司和工程公司的资源市场配置、整合、商务合同谈判能力,为下一步成为FLNG项目的作业者和工程建设总包商做好技术、商务和市场储备。

FLNG船的建设被誉为世界造船业和LNG工程界的皇冠,目前中国企业在整个工程产业链中参与程度不高,特别是大型FLNG船的建设目前还主要由国际工程公司和韩国三大船厂把控,中国工程公司和船厂的工程业绩较少。中国企业应通过选择小型FLNG工程或者FLNG船改造工程建设为突破口,学习和总结国际工程公司和石油公司的项目管理最佳实践,逐步建立起与其对接的流畅工程界面和管理模式,充分发挥国内产业链健全以及物流和成本优势,早日实现大型FLNG船建设和运营的突破。

中国工程公司和船厂应打破行业藩篱,强强联合成立FLNG工程和研发中心,通过有竞争力的薪酬吸引国际人才,组织对FLNG技术、工程建设等环节进行攻关。对于一些专利商的独有技术,采取收购或整合的方式,逐步开发出具有自主知识产权的一整套FLNG工程解决方案,最终实现FLNG全产业链国产化。